-

公募与私募各是什么意思?公募与私募有什么区别

1 人已参与回答

基金 -

盘中估值是什么意思?什么是盘中估值?

1 人已参与回答

基金 -

个股基本面是什么意思

1 人已参与回答

股票 -

如何定义股票红利

1 人已参与回答

股票 -

新入股的市民要怎么做能尽可能的规避赔本?

1 人已参与回答

股票 -

求教各位大神,投资一级市场需要了解二级市场吗?

1 人已参与回答

股票 -

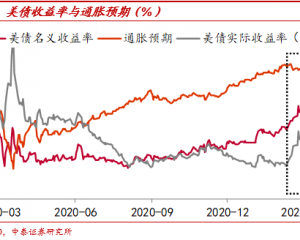

债券价格和银行利率之间有什么关系?

1 人已参与回答

套利 -

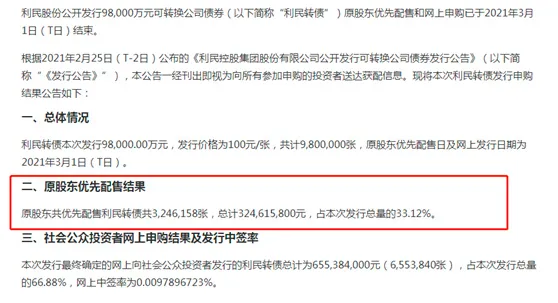

投资者网上申购可转债中签后什么时候进行缴款?

1 人已参与回答

可转债 -

基金市场中,请问下什么类型的基金占比最大?

1 人已参与回答

基金 -

基金是像好多人说的稳赚不赔吗?

1 人已参与回答

基金

-

A股市场入门扫盲

13609 人已学习免费马上学习

A股市场入门扫盲

13609 人已学习免费马上学习 -

常见交易简介

13284 人已学习免费马上学习

常见交易简介

13284 人已学习免费马上学习 -

股票基本常识

10222 人已学习免费马上学习

股票基本常识

10222 人已学习免费马上学习 -

0基础入门学习PYTHON

12304 人已学习免费马上学习

0基础入门学习PYTHON

12304 人已学习免费马上学习 -

python从入门到精通

12005 人已学习免费马上学习

python从入门到精通

12005 人已学习免费马上学习 -

基金投资基本功之基金定投初学教程

9005 人已学习免费马上学习

基金投资基本功之基金定投初学教程

9005 人已学习免费马上学习